フリーランスになると、毎年売り上げや経費をまとめて書類を作成し、確定申告して税金を支払うようになります。

フリーランスで働く人にとって、確定申告は避けて通れません。

ですが今までに確定申告の経験が無い方からすると、

「そもそも確定申告しないといけないの?」

「確定申告しないとどうなるの?」

「確定申告のやり方がよくわからない…」

上記のように確定申告する必要性や手続き方法がいまいちわからないですよね。

そこで、この記事ではそもそもなぜ確定申告が必要なのか、その理由や申告の手順をわかりやすく解説します。

この記事を読めば確定申告の重要性を知り、初めての確定申告も間違えずにできますよ。

目次

フリーランスエンジニアに確定申告は不可欠

結論、フリーランスエンジニアは必ず期限までに確定申告する必要があります。

確定申告しなかった場合、国税庁に無申告加算税や延滞税などの追加の税金を支払わないといけなくなるからです。

そもそも確定申告とは、1年間の所得から支払うべき所得税を正しく求めるための手続きです。原則として、個人が得た収入は自分で申告した後、納税しなくてはなりません。

無申告加算税や延滞税は、下記のように早く確定申告しないと追加の税金はより大きくなってしまいます。

| 延滞税 | 金額 |

|---|---|

| 期限日から2か月以内に提出した場合 | 支払う税金×年率7.3%×期限日からの日数/365 |

| 期限日から2か月を超えて提出した場合 | 支払う税金×年率14.6%×2か月後からの日数/365 |

| 無申告加算税 | 金額 |

|---|---|

| 支払う税金が50万円以下の場合 | 支払う税金×15% |

| 支払う税金が50万円以上の場合 | 支払う税金×20% |

| 税務署の調査を受ける前に期限後申告した場合 | 支払う税金×5% |

さらに税務署から無申告を指摘されても税金を払わず脱税を続けていると、金額によっては捜査機関に告発されて刑罰が課されてしまいます。

このように様々なペナルティがあるため、確定申告はしっかりとやっておきましょう。

フリーランスエンジニアの確定申告方法は2種類

一般的に一括りにされる確定申告ですが、次の大きく2種類に分けられます。

- 白色申告

- 青色申告

ここでは、それぞれの申告方法を分かりやすく解説していきますね。

白色申告

白色申告は、青色申告より手続きがしやすく、支払う税金を減らせる制度が少ない確定申告です。

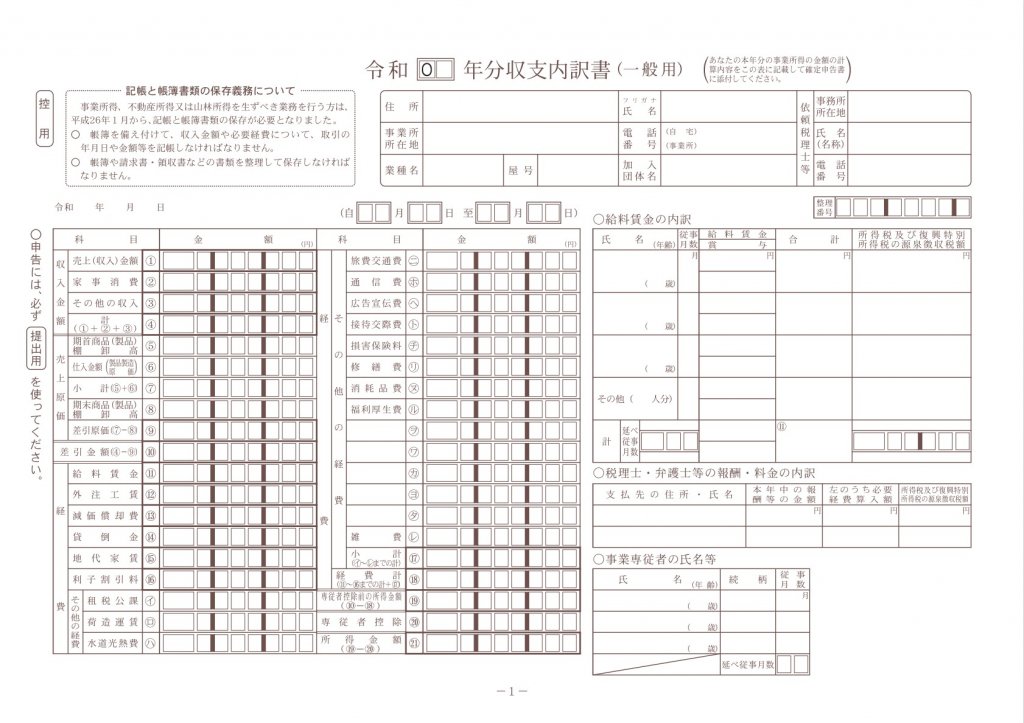

申告するには『収支内訳書』と『確定申告書B』を提出します。

収支内訳書は1回の取引を1つの科目で記録する単式簿記の記帳が認められており、簿記の知識が無い方でも簡単に作成できますよ。

一方で青色申告と比較して、10万円以上の税金を免除できる特別控除が少なく、節税のメリットを受けられません。

経理作業に苦手意識がある方や収入が100万円以下で控除の恩恵を受けにくい方は、手っ取り早く終わらせられる白色申告がおすすめですよ。

青色申告

青色申告は白色申告より手続きが複雑で、簿記の知識がないと難しい確定申告です。

その一方で、最大65万円の青色申告特別控除や最大3年までの赤字繰り越しなどの特典があります。

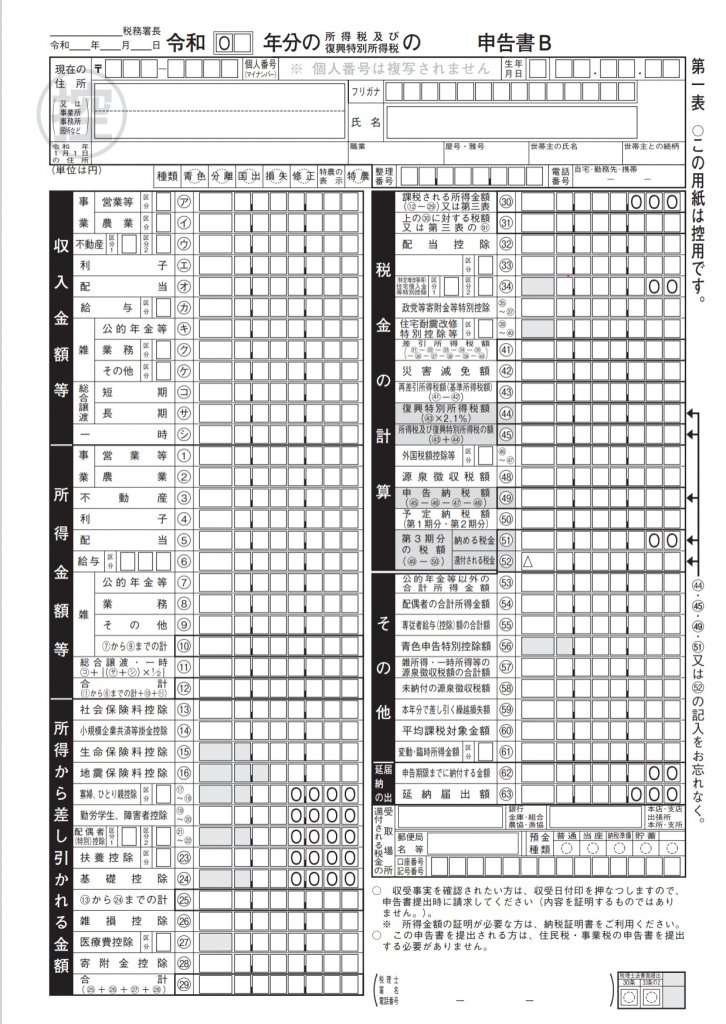

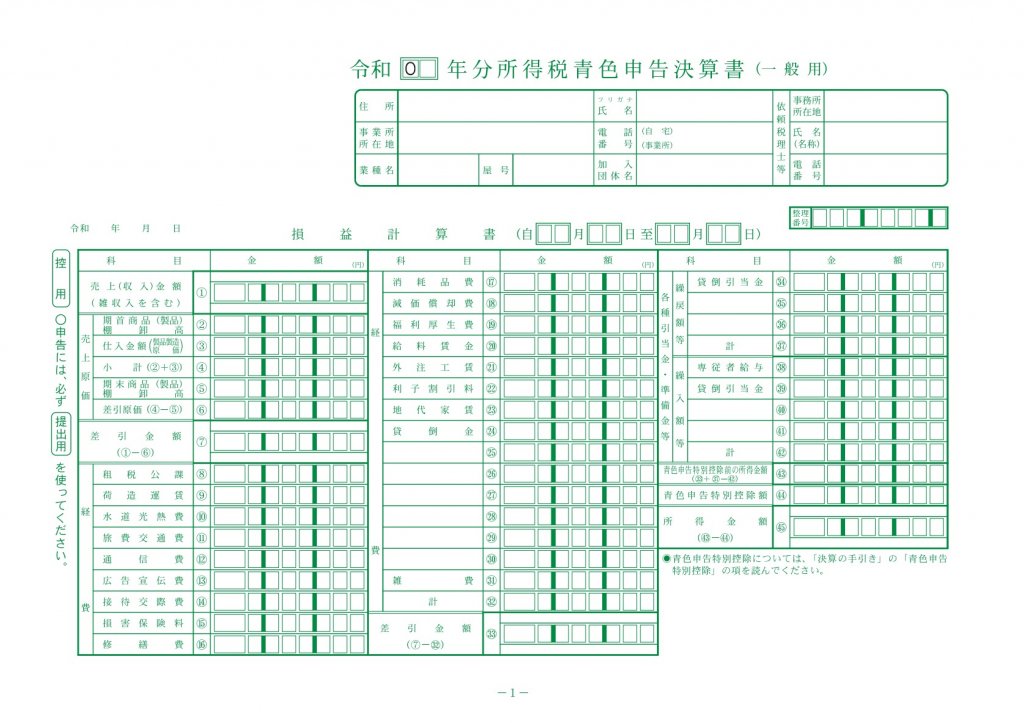

申告するには『確定申告書B』と『所得税青色申告決算書』が必要で、決算書は1回の取引を2つの項目で記録する複式簿記で記帳します。

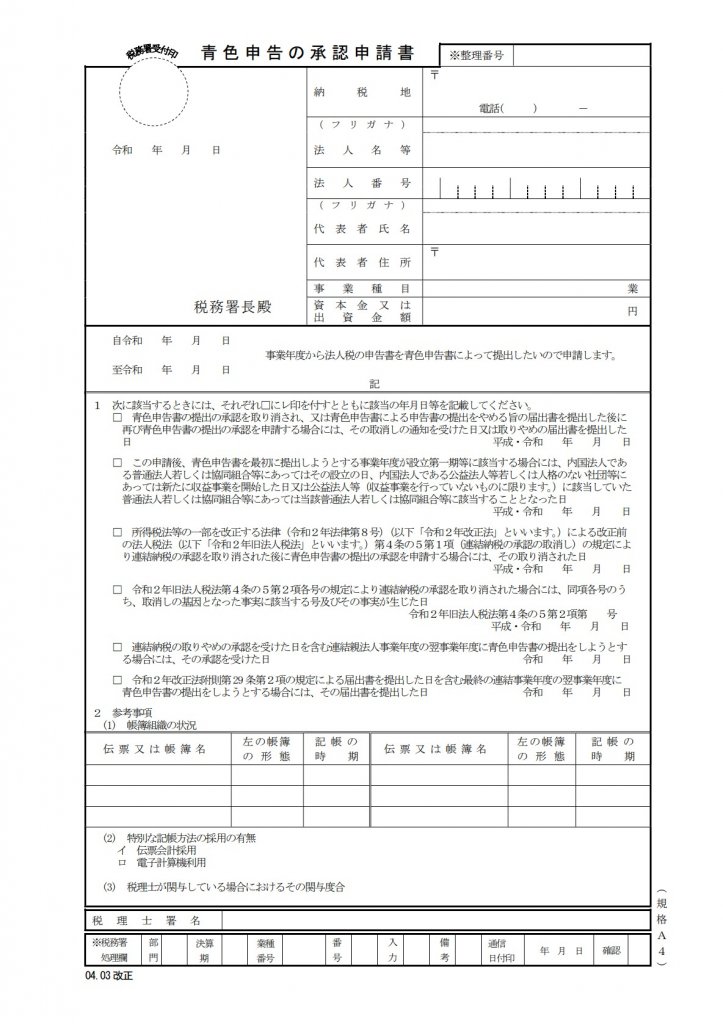

また、初めて青色申告を受ける場合は、『開業届』と『青色申告承認申請書』を税務署に提出しなければなりません。

開業届については、下記のサイトで記入内容を詳しく解説していますので、参考にしてみてください。

→内部リンク「フリーランスエンジニア 開業届」

青色申告は書類内容が複雑ですが、節税のメリットを受けられます。

金銭面に悩みを持ちやすいフリーランスは、青色申告を選びましょう。

フリーランスエンジニアが行う確定申告の手順

ここでは初めての人でも確定申告ができるように、手順を以下の3ステップで紹介します。

- 記帳する

- 必要な書類を用意する

- 作成した書類を提出する

それぞれの手順を、白色と青色の場合に分けて解説していきますね。

記帳する

まずは確定申告書を作成するために、1年分の入出金の内容を記帳しましょう。

白色申告の場合は、主に下記の内容を記入します。

- 1.売上金額の収入金額

- 2.仕入金額などの売上原価

- 3.外注工賃や減価償却費などの経費

- 4.1~3以外の交通費や通信費など

上記それぞれの項目を1年分まとめて記載して、決算書を作成すれば完了です。

一方青色申告では、下記の内容を1回の取引ごとに記入します。

- 1.借方勘定科目

- 2.貸方勘定科目

- 3.入出金の金額

- 4.入出金に関する取引先

- 5.入出金のあった日付とその時点の残高

借方と貸方は、ある収支の原因と結果を明確にするためのもの。受け取ったものを借方、支払ったものを貸方として記入します。

一例として『交通費300円を現金で支払った場合』を考えると、借方と貸方は次の通り。

| 借方 | 貸方 |

|---|---|

| 交通費 300 | 現金 300 |

現金は支払ったものなので貸方にしており、結果として交通費という経費が増えたので借方に記載しています。

どちらの申告も簿記への記帳があるので、なるべく早い段階から記帳して期限までに余裕を持てるようにしましょう。

必要な書類を用意する

次に、確定申告するために必要な書類を用意しましょう。

白色申告する場合は、国税庁から『収支内訳書』と『確定申告書B』をダウンロードして提出します。

それぞれの書類に記載する内容は次の通りです。

| 白色申告の必要書類 | 記載内容 |

|---|---|

| 収支内訳書 | 収入や所得、控除に関する情報や本人、配偶者、親族に関する事項 |

| 確定申告書B | 『記帳する』で記帳した内容と生計を一緒にする人の氏名、賃金の内訳 |

青色申告する場合は、最初に青色申告を受ける年の3月15日または開業日から2か月以内に『青色申告承認申請書』を提出しなくてはいけません。

その後、『確定申告書B』を作成し、青色申告特別控除を受けたい方は『所得税青色申告決算書』を作成します。

出典:所得税青色申告決算書(一般用)【令和2年分以降用】 – 国税庁

青色申告で必要な書類に記載する内容は次の通りです。

| 青色申告の必要書類 | 記載内容 |

|---|---|

| 所得税青色申告決算書 | 『記帳する』で記帳した内容と社会保険診療報酬に関する情報 |

| 青色申告承認申請書 | 本人の氏名、生年月日、納税地、職業、屋号 |

なお『青色申告承認申請書』については、一度提出したら再度提出する必要はありません。

作成した書類を提出する

提出する書類が完成しましたら、期限以内に税務署へ行き提出するか郵送で送ります。

青色申告は3月15日までに提出しないと、青色申告として認められません。また白色申告だと提出期限はありませんが、延滞税が課されます。

また書類を提出する際には、本人確認書類を提示する必要があります。提示する本人確認書類は下記の通りです。

- マイナンバーカード

- 住民票と運転免許証

- 住民票とパスポート

印刷されたもので構いませんので、忘れてしまって提出できないことがないように注意してください。

フリーランスエンジニアがスムーズに確定申告を進めるコツ

ここまで確定申告の手続きについて解説してきましたが、書類を作成するのは非常に面倒であり、手っ取り早く終わらせたいですよね。

ここでは確定申告をスムーズに終わらせるために、下記のコツを紹介します。

- 日々支出をまとめておかないと手間になる

- 会計ソフトを活用する

それぞれコツについて、具体例を挙げながら解説していきますね。

日々支出をまとめておかないと手間になる

日頃からの支出は、月ごとなど定期的にまとめておかないと手間になってしまいます。

確定申告書に記入する内容は1年分の入出金ですから、最後にまとめて整理するのは非常に大変です。

よくある記入ミスは経費にできないものを記入して指摘を受けるパターン。経費にできないものは下記の通りです。

- 私用スマートフォンの修理代

- 自動車などのローン元金の返済

- 事務所を借りる際の敷金

反対に下記のものなら経費として扱えるので、覚えておくといいですよ。

- 仕事で使った電車賃や宿泊費など

- 取引先との食費やお土産代など

- 仕事で使うパソコンの修理代

- 事業用の借入金に対する利息

- 事務所を借りる際の20万円以下の礼金

支出内容はなるべく正確かつ不正のないように記入しなくてはなりません。

期限間近になって慌てて記入した結果、記入ミスが出て指摘を受けることがないように、日々の支出を定期的にまとめましょう。

会計ソフトを活用する

会計ソフトを活用すれば、複雑な青色申告も簡単に作成できます。

会計ソフトは書類の作成画面が簡潔であるため、記入ミスを減らせるほか簿記の知識が無い方でも作れます。

中でもおすすめなのは、初めての方でも作成ができる『freee』。

出典:freee

freeeは損益計算書、貸借対照表、固定資産台帳など複雑な書類作成を簡単に作成してくれる会計ソフトです。

他にも『e-Tax』と呼ばれる電子申告の対応や、レシートの自動読み取りなど作業時間を大幅短縮してくれる機能が揃っていますよ。

面倒な青色申告の作業を楽にするためにも、会計ソフトを活用してみてください。

支払う税金をおさえるポイント

毎年支払う所得税は所得の額によっては高くなってしまい、できれば所得税を抑えたいですよね。

ここでは支払う税金を抑えるために、支払う税金を抑えるポイントを紹介します。

- かかった経費はしっかり計上する

- 控除を活用する

それぞれポイントについて、具体例を挙げながら解説していきますね。

かかった経費はしっかり計上する

1年間でかかった経費を漏れなく計上することで、支払う税金を抑えられます。

なぜなら所得税は、収入から経費を除いた所得に応じて所得税が発生するため、経費を多くするほど所得税を抑えられるからです。

ポイントは、仕事でお金を使ったものなら経費として計上すること。

例えば取引先との打ち合わせでタクシーやバスを使ったとすると、この時にかかる費用を経費として扱えます。

また取引先と喫茶店に寄ってコーヒーを頼んだ場合も、仕事に関わる場合であれば経費になります。

このように一見事業とは無関係の支出でも、「仕事に関わる」と説明のできるものであれば経費として扱えますよ。

ただし、健康診断や保険料など個人のために使うお金は「事業とは無関係」とみなされるので注意してください。

控除を活用する

青色申告をすると、青色申告特別控除をはじめとする様々な控除を受けられます。

控除を活用することで多くの支払い金額が免除となるため、少ない所得税に抑えられます。

青色申告で受けられる控除は下記の通りです。

| 控除 | 受ける条件 | 必要な書類 |

|---|---|---|

| 医療費控除 | 個人やその配偶者が一定の金額を超える医療費を支払った際に控除される | 医療費の領収書 |

| 雑損控除 | 災害や盗難などの損害を受けた際に控除される | 被害額届出用の証明書、災害時の領収書 |

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った際に控除される | 社会保険料控除証明書 |

| 生命保険料控除 | 生命保険料を支払った際に控除される | 生命保険料控除証明書 |

これらはそれぞれ控除が認められるための書類が必要になるので、万全な準備をしておきましょう。

なお白色申告でも上記の控除を受けられます。しかし特別控除のある青色申告と比べて大きな差がつくので、青色申告で控除を受けるといいですよ。

フリーランスエンジニアが手間や時間をかけずに確定申告するなら

会計ソフトを使う他にも、案件サイトに登録してサポートしてもらうのも1つの方法です。

税理士が初めての方向けの確定申告説明会、提出書類の作成指導、書類提出や納税の代行をしてくれるため、躓くことなく確定申告できます。

また経理や税務に関する相談もサポートしており、その場で疑問点を解消できますよ。

確定申告のサポートを受けられる案件サイトは以下の記事で紹介していますので、気になる方は参考にしてみてください。

→ここで決まり!おすすめフリーランスエージェント14選を職業別に紹介

まとめ

今回は、そもそもなぜ確定申告が必要なのか、その理由や申告の手順を解説しました。

確定申告には白色申告と青色申告の2種類がありますが、少ない所得税に抑えられる点で青色申告を利用すべきといえます。

「簿記がよくわからないから不安…」という方も、会計ソフトや案件サイトのサポートを活用すると簡単に作成できますよ。

確定申告は毎年行うので、早いうちから会計ソフトと案件サイトのサポートを利用して慣れておくといいですね。