「フリーランスエンジニアに源泉徴収みたいな制度ってあるの?」

「どう源泉徴収の金額を計算すればいいのかわからない…」

会社員と同じように、フリーランスエンジニアにも源泉徴収といった制度はあるのか気になる人は多くいますよね。

そこで、今回はそもそもフリーランスエンジニアに源泉徴収といった制度はあるのかを、計算方法も交えて紹介します。また、源泉徴収にまつわる注意点も紹介するので、ぜひ参考にしてください。

目次

基本フリーランスエンジニアの仕事は源泉徴収の対象にならない

IT分野の仕事を請け負う個人のフリーランスエンジニアは源泉徴収の対象になりません。

IT分野の仕事は所得税法で定められている源泉徴収の対象に該当しないからです。

ただ、記事の執筆やデザイン制作など、フリーランスエンジニアがIT分野以外の仕事を請け負う場合には源泉徴収の対象になります。また、従業員の雇用や法人を設立しているフリーランスエンジニアも、源泉徴収の対象です。

IT分野の仕事を請け負い、個人のフリーランスエンジニアとして活動している限りは源泉徴収の対象にならない、と覚えておくと良いですよ。

以降では、フリーランスエンジニアが源泉徴収の対象になる具体的なケースを詳しく解説します。

フリーランスエンジニアが源泉徴収の対象になるケース

フリーランスエンジニアが源泉徴収の対象となる主なケースは次の2つです。

- ケース1:従業員を雇用している場合

- ケース2:法人を設立している場合

上記のケースに当てはまれば、源泉徴収義務者になるため、源泉徴収をする側として国に納税する立場になります。

従業員を雇用している場合は、各人の申告による計算ミスや納税遅れを防ぐために、給料から徴収し事業主がまとめて納税します。

従業員各人に任せると、慣れない作業のためミスすることなく期日までに納税を終わらすことは簡単ではありませんからね。

また、法人を設立している場合は、一人社長であっても給料から徴収し会社が納税します。国の税収が確定申告期間だけでは、医療費への援助や道路の整備などすぐに必要なところへお金を回すことは容易ではありません。

そのため会社には源泉徴収を義務づけ、毎月安定して税収が得られるようにしているのです。

もし納税ミスを起こすとペナルティがあります。追加徴収や税務調査の対象になるため、源泉徴収をする側の人は次の流れで進め、ペナルティを受けないようにすることが大切です。

- 源泉徴収の対象を判定する

- 源泉徴収額を計算する

- 給料や報酬の支払い時に徴収する

- 源泉徴収税を給料を支払った翌月10日までに納付する

決められた期日までに納めないと延滞税がかかるため、e-Tax(国税電子申告・納税システム)を使い源泉徴収税を申告後、自身の口座から即日または指定日に口座引き落としにするのがおすすめですよ。

フリーランスエンジニアが知るべき源泉徴収の基礎知識

フリーランスエンジニアは税金に関して自身で申告と納税を行うため、源泉徴収の基礎知識を知る必要があります。

源泉徴収とは、給料に一定率を乗じてあらかじめ支払う税金を差し引くこと。そもそも、源泉徴収は日本政府が正確かつ安定的に税金を徴収するためにできた制度です。

個人が納税額の計算をすると、支払う税金に過不足が生じたり、申告漏れが起こる可能性がありますからね。

フリーランスエンジニアも会社員と同様に、給料から税金が天引きされるイメージを持つかもしれません。ですが、フリーランスエンジニアは仕事内容ごとに源泉徴収の有無が決められています。

そこで、ここからは

- 源泉徴収の対象になる仕事

- 源泉徴収の対象にならない仕事

を紹介します。

源泉徴収の対象になる仕事

フリーランスの場合、源泉徴収の対象となる仕事は所得税法で8つ定められています。中でも、フリーランスエンジニアが源泉徴収の対象になる仕事は次の3つです。

| 仕事例 | 源泉徴収が必要な報酬 |

|---|---|

| 原稿や記事の執筆 | 原稿料 |

| ITコンサルタントとしての講演 | 講演料 |

| ロゴやパンフレットのデザイン Webサイトのデザイン | デザイン料 |

その他フリーランスエンジニア以外の仕事で、源泉徴収の対象となる具体例は次のとおり。

- プロ野球選手

- モデル

- 弁護士

- 俳優

源泉徴収の対象となる仕事の詳細を知りたい人は国税庁の公式サイトをご覧になってください。

源泉徴収の対象にならない仕事

冒頭で解説したように、IT分野の仕事は源泉徴収の対象になりません。理由としては所得税法で定められた仕事に該当しないからでしたね。

ではフリーランスエンジニアの仕事で源泉徴収の対象にならない具体的な仕事を次に指します。

- システムの設計や構成

- コーティング

- プログラミング

- 要件定義

- 環境テスト

また、エンジニアからステップアップし、コンサルタントやマネジメントの仕事でも源泉徴収の対象ではありません。

IT分野の仕事は源泉徴収の対象ではないため、自身で所得税の算出を行い確定申告の期日までに申告と納税を行うことになります。

フリーランスエンジニアの源泉徴収にまつわる注意点

ここまで解説してきたとおり、IT分野の仕事は源泉徴収の対象になりません。

ただ、なかには源泉徴収の対象となるIT分野以外の仕事を請け負うフリーランスエンジニアもいますよね。

そこで、フリーランスエンジニアの源泉徴収に関する注意点を解説します。

- 源泉徴収された金額を案件ごとに把握しておく

- 確定申告時には源泉徴収分を差し引いて納税する

- 二重支払いがあれば還付してもらう

源泉徴収された金額を案件ごとに把握しておく

フリーランスエンジニアが源泉徴収の対象業務を行ったら、確定申告をスムーズに終わらせるため、源泉徴収された金額を案件ごとに把握します。

取引先はフリーランスエンジニアに対して源泉徴収票を発行する義務がありません。源泉徴収票があれば、源泉徴収済みと確認できます。

ですが、源泉徴収票がないケースでは取引先に提出した請求書と支払い金額を比べ、減額されていれば徴収済みの可能性が高いです。

ただし支払いミスのケースもあるため、次の源泉徴収額の計算式に当てはめて計算することをおすすめします。

| 税率 | 源泉徴収額の計算式 | 具体例 | |

| 報酬が100万円以下の場合 | 10.21% | 報酬額×10.21% | 報酬80万円の場合 80万×10.21%=81,680円 |

| 報酬が100万円を超える場合 | 20.42% | (報酬額-100万円)×20.42%+102,100円 | 報酬額150万円の場合 (150万−100万)×20.42%+102,100=204,200円 |

源泉徴収額の計算後、支払額と源泉徴収額を合わせて請求書の金額になっていなければ、取引先に問い合わせてみましょう。

確定申告時には源泉徴収分を差し引いて納税する

確定申告時には、源泉徴収額を差し引いて納税しましょう。

源泉徴収の対象業務では報酬ごとに所得税の一部を差し引いているため、確定申告時に支払う所得税から源泉徴収額を引かないと余分に納税してしまうのです。

具体例として、案件単価50万円で源泉徴収対象の業務を半年行った場合。月々の源泉徴収額は、約5万円です。

- 源泉徴収額=50万円×10.21%=51,050円

半年の仕事なので、約30万円徴収されます。

- 51,050円×6ヶ月=306,300円

すでに約30万円の所得税の納税を終えているため、確定申告時には支払う所得税から約30万円を差し引いて計算をすると正しい納税額になりますよ。

源泉徴収額は報酬に税率をかけて算出するだけなので、源泉徴収額が支払う所得税を上回ることもあるのです。その際は、確定申告で還付されます。

二重支払いがあれば還付してもらう

もし所得税の二重支払いがあれば、5年間以内の納税額を還付してもらえます。

ここまで読み進めると「所得税の計算をミスしたかも…」と不安になった人もいるかもしれませんね。

原則、納付した日から5年以内であれば還付請求ができます。『源泉所得税及び復興特別所得税の誤納額の充当届出』を記載し、管轄する税務署に提出すれば差額を返金してもらえるのです。

過去の確定申告時の算出方法に不安や疑問を感じた人は、5年以内に納めた金額が正しい計算で行われたのか確認してみましょう。

払いすぎによる還付の相談なら最寄りの税務署でも受け付けてもらえますよ。

まとめ

今回はフリーランスエンジニアの源泉徴収の対象になる業務や源泉徴収にまつわる注意点を解説しました。

IT分野の仕事は源泉徴収の対象になりません。フリーランスエンジニアの仕事では、原稿料や演説料、デザイン料のみ源泉徴収の対象になるため、3つの仕事を請け負う場合は確定申告時に源泉徴収額を引いて申告しましょう。

とはいえ、源泉徴収があれば数万円の手取りが減ります。手元に残るお金を増やすには、高単価の仕事を獲得し収入を上げるといいでしょう。

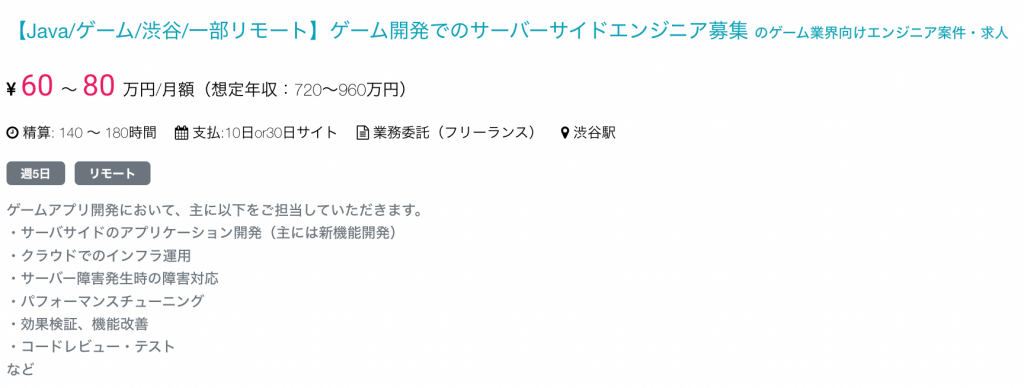

なお、弊社フリーランスのミカタでは次のような高単価で継続前提の業務を豊富に扱っています。

- 週5日(7時間/日、140〜180時間/月)

- リモートワーク

- 50〜80万円の月収

フリーランスのミカタを活用すれば収入を上げ、中・長期的に安定した収入を得られます。どのような案件が掲載されているのか気になる人は、下のボタンから気楽にご覧くださいね。