「手軽にできる節税方法ってないのかな?」

「他のフリーランスはどうやって節税しているんだろう…」

「手取りの額を増やしたい!」そんな気持ちから、少しでも支払う税金を減らしたいと考えている人は多いですよね。

実のところ、フリーランスエンジニアが手軽にできる節税方法は多くあります。方法がわからず節税できる機会を逃していては「もっと早くやっておけばよかった…」と後悔しかねません。

そこで、本記事では次の税金別でフリーランスエンジニアにおすすめの節税方法を紹介します。

所得税や住民税以外に活かせる節税方法やフリーランスが支払う税金の種類も紹介するので、ぜひ参考にしてください。

目次

フリーランスエンジニアの節税対策は100万円以上の効果をもたらす

出典:unsplash

なかには

実際、節税ってどのくらい効果があるの?

かけた手間以上に支払う税金が安くなるイメージが湧かない…

と感じている人もいますよね。

しかし結論、着実に対策をすれば100万円以上の節税が可能です。

上の口コミから、青色申告でや小規模企業共済、控除などを活用すれば100万円以上が節税できるとわかります。

特に「売り上げはあるのに手取りが少ない」と感じている方は、経費として計上できていない費用が多いかもしれません。

10万円の経費を全て計上すると年収400万の場合、2万円節税できます。たくさんの経費を使っている方は、経費となる費用がないか確認してみましょう。

具体的な節税方法に関しては後ほど詳しく紹介します。

フリーランスエンジニアが支払うべき5種類の税金

出典:unsplash

節税方法を紹介する前に、フリーランスエンジニアが支払うべき下記5種類の税金をおさえておきましょう。

- 所得税

- 住民税

- 個人事業税

- 消費税

- 固定資産税

なお、個人事業税、消費税、固定資産税については、効果的な節税方法が無いため概要の解説のみとなります。

1.所得税

所得税は、1年間の間に納税者が稼いだ収入から、所得控除や経費を差し引いた課税所得に応じて課される税金です。

所得税は所得から税率を掛けて、控除額を差し引いて求められます。具体的な税率と控除額は次の通りです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

例えば納税者の所得金額が800万円であった場合、所得金額に税率23%を掛けて控除額63万6,000円を差し引いた1,20万4,000円が所得税となります。

2.住民税

次のように、住民税は納税者が住む地域の生活に必要なサービスの費用を分担するために支払う税金です。

- 教育

- 福祉

- 消防

- 救急

- ゴミ処理

住民税の中でも特定の地域に住む個人が支払う税金を個人住民税と呼び、市町村民税と道府県民税を支払う必要があります。

個人住民税には一定額の税金を支払う均等割と、納税者の所得に応じて税金を支払う所得割があります。

住民税は市町村民税、道府県民税の合計である5,000円の均等割と10%の所得割を支払わなければなりません。

| 住民税 | 均等割 | 所得割 |

|---|---|---|

| 市町村民税 | 3,500円 | 所得の6% |

| 道府県民税 | 1,500円 | 所得の4% |

| 支払う金額(合計) | 5,000円 | 所得の10% |

納税者の所得金額が800万円であった場合、住民税は均等割の5,000円と所得割の80万円の合計である80万5,000円になります。

3.個人事業税

個人事業税は、個人で事業を行っている納税者に課される税金です。個人事業主に当たるフリーランスも対象となります。

個人事業税の金額は、1年間の所得から控除額290万円を差し引き、税率を掛けた金額になります。所得額が290万円を下回る場合、納税の義務はありません。

税率は業種によって異なり、例として請負業は5%の税率が設定されています。

所得金額が800万円のフリーランスエンジニアで考えると、個人事業税は所得800万円から控除額290万円を差し引いた510万円に税率5%を掛けた25万5,000円になります。

ただし請負をしないシステムエンジニアやプログラマーの場合、個人事業税は非課税になるため、今の業務が請負業ではないか確認しておきましょう。

4.消費税

消費税は、商品の販売やサービスの提供といった取引に対して課される税金です。消費税の支払いは課税事業者が対象となります。

課税事業者と免税事業者の違いは次の通りです。開業から2年が経ち、1年の売り上げが1,000万円以上であると課税事業者となり消費税を納める義務が発生します。

| 課税事業者 | 前年度の売上が1,000万円以上のフリーランス。 消費税を支払う義務が発生する。 |

|---|---|

| 免税事業者 | 前年度の売上が1,000万円未満のフリーランス。 消費税を支払う義務は発生しない。 |

ただし、前年の1月1日から6月30日までの期間に売り上げが1,000万円を超えた場合は、開業から2年以内であっても、消費税が発生しますので注意しましょう。

消費税は売り上げに対して10%の税金が発生します。例えば1年の売り上げが1,200万円だった場合、消費税は120万円です。しかし軽減税率の適用対象のものを譲渡した場合は、消費税が8%となります。

5.固定資産税

固定資産税は、土地や自宅のような固定資産を所有している者に課される税金です。自宅で働いているフリーランスエンジニアは固定資産税を支払う義務が発生します。

毎年4月から6月にかけて市役所から届く納税通知書か納付サイトで、税金を1年に4回(6月、9月、12月、翌年2月)分けて支払うか、一括で支払うかのどちらかが選択できます。

固定資産税の計算方法は、固定資産の評価額に標準税率(1.4%)を掛けて求められます。

固定資産の評価額とは、総務大臣が定めた評価基準に基づいて、各市町村が固定資産の評価額を算出したものです。評価額は3年に一度見直され、時期によって固定資産税が変動しています。

例として2,000万円の一般住宅で考えてみると、一般住宅の評価額は70%が目安になるため1,400万円になります。さらに標準税率1.4%を掛けた196,000円が固定資産税となります。

ただし一般住宅が小規模住宅ならば、特例で固定資産税が1/6になりますよ。2,000万円の一般住宅の場合、固定資産税は33,000円になります。

【所得税編】フリーランスエンジニアにおすすめの節税方法5選

出典:unsplash

ここからは、所得税の負担を減らすおすすめの節税方法を5つ紹介します。

- 1.「所得税控除」を利用する

- 2.「e-Tax」を利用して青色申告する

- 3.仕事上での費用は経費として計上する

- 4.「ふるさと納税」を利用する

- 5.「iDeCo」を利用する

1.「所得税控除」を利用する

所得税控除を利用すると、課税となる所得金額を減らせます。

課税所得とは、収入から所得税控除や経費を差し引いた金額です。そのため、所得税控除が適用されればその分だけ課税所得が減るため、支払う所得税が少なくなるのです。

一例として年収が300万、600万、1,000万のフリーランスに所得控除100万円が適用された場合、節税額は次のようになります。

| 年収300万 | 年収600万 | 年収1,000万 | |

|---|---|---|---|

| 課税所得 | 200万 | 500万 | 900万 |

| 支払う所得税 | 10万2,500円 | 57万2,500円 | 143万4,000円 |

| 節税額 | 10万円 | 20万円 | 33万円 |

年収300万のフリーランスでも10万円の節税が受けられ、年収が高くなるほど節税額は高くなります。

所得税控除には下記のように、いくつかの種類があります。

| 扶養控除 | 配偶者以外の親族を養っている場合は 控除される |

|---|---|

| 配偶者控除 | 自身に妻や夫のような、婚姻関係のある人 が居る場合は控除される |

| 医療費控除 | 自身や生計を共にする配偶者、親族が支払った 医療費の額に応じて控除される |

| 社会保険料控除 | 自身、配偶者、親族などの 社会保険料を支払った額に応じて控除される |

| 生命保険料控除 | 自身、配偶者、親族などの 生命保険料を支払った額に応じて控除される |

| 雑損控除 | 震災、火災、盗難などで住宅や家財など 生活に必要な資産に損害が出た場合は控除される |

| 障害者控除 | 自身や生計を共にする配偶者や親族が障がい者に 当てはまる場合は控除される |

| 企業経済等掛金控除 | 自身が小規模企業共済に加入しており、 掛金を支払っていると控除される |

引用:所得税のしくみ

扶養家族や配偶者がいる場合や、医療費や保険料を支払っている場合にも、所得税控除が適用されるため、上手く活用すると支払う所得税を減らせます。

また廃業した時に資金が送られる小規模企業共済に加入している人は、支払った掛金が全額控除できますよ。

適用するには申請するのに必要な書類を必要とするため、しっかりと確認しておきましょう。

2.「e-Tax」を利用して青色申告する

e-Taxを利用して青色申告すれば、最大65万円の所得控除が適用されます。

青色申告とは、一年のお金の取引を明確にして、今年支払う税金を確定するための手続きです。白色申告とは違い記入事項が複雑である一方、控除額の優遇は大きくなります。

白色申告では基礎控除として48万円が適用されます。しかし、青色申告だと基礎控除に加えて55万円の青色申告特別控除が適用されるのです。

さらに電子帳簿で保存した場合は65万円の青色申告特別控除が適用されますよ。

年収が300万、600万、1,000万のフリーランスが青色申告した場合、基礎控除48万円と合わせて113万円の控除が受けられ、次のような節税が受けられます。

| 年収300万 | 年収600万 | 年収1,000万 | |

|---|---|---|---|

| 課税所得 | 187万 | 487万 | 887万 |

| 支払う所得税 | 9万3,500円 | 54万6,500円 | 140万4,100円 |

| 節税額 | 10万9,000円 | 22万6,000円 | 35万9,900円 |

e-Taxを利用したい方は、電子申請が可能な「Freee」がおすすめです。

Freeeは、一年のお金のやり取りに関して、自動で帳簿してくれるため手間がかかりません。また専門知識を必要とせず、経理に不安な方でも作業が進められますよ。

電子申請にも対応していますので、65万円の特別控除を受けたい方は利用してみてください。

3.仕事上での費用は経費として計上する

確定申告する際に、仕事に関係する費用を経費として計上すれば支払う所得税を減らせます。

所得税を確定するとき、納税者が稼いだ収入から所得控除や経費を引いた課税所得で決められます。つまり、経費が大きければ支払う所得税が減るのです。

| 年収300万 | 年収600万 | 年収1,000万 | |

|---|---|---|---|

| 課税所得 | 280万 | 580万 | 980万 |

| 支払う所得税 | 18万2,500円 | 73万2,500円 | 169万8,000円 |

| 節税額 | 2万円 | 4万円 | 6万6,000円 |

経費として計上できるのは、次の内容が挙げられます。

- 仕事中に利用した交通費や光熱費など

- 気分転換にカフェで仕事した時の費用

- 取引先の冠婚葬祭にかかる費用

- 業務でパソコンを使用している際のインターネット料金

- 個人事業税や仕事に関係する消費税、固定資産税

- 法人社宅の費用(賃貸料相当の50%以上を従業員から貰わないと経費として処理できないので注意)

上記の内容はすべて仕事上で使った費用です。経費として計上できるかどうかは、仕事に関係があるかで考えましょう。

4.「ふるさと納税」を利用する

ふるさと納税を利用している方も、所得控除を受けられます。

ふるさと納税とは、納税者が住んでいる自治体ではなく、任意の自治体に寄付する制度です。

自分の自治体ではなく田舎の自治体など、応援したい地域の自治体に寄付できる点が特徴です。

ふるさと納税では、寄付した金額から2,000円を差し引いた金額が所得控除として適用されます。

例えば5万円のふるさと納税をした場合、控除される金額は5万円から2,000円を引いた4万8,000円です。

他にも、ふるさと納税をすると納税額の3割以内に相当する返礼品を受け取れるメリットもあります。

5万円のふるさと納税をした場合、控除額4万8,000円の3割に当たる1万6,000円分の返礼品を受け取れます。

どのような返礼品が受け取れるかは、下のサイトで詳しく見れます。地域の特産物などがもらえる場合もありますので、自分が納税したい地域の情報を確認してみましょう。

参考:【ふるさとチョイス】お礼の品掲載数No.1のふるさと納税サイト

5.「iDeCo」を利用する

iDeCoとは、確定拠出年金法に基づいた、自身で運用方法を選んで掛金を運用する制度です。

掛金は65歳まで支払うことができ、60歳から支払った掛金と運用利益を合わせた給付として受け取れます。

iDeCoでは月々の掛金が全額所得控除される、運用で発生した利益は非課税である点など節税のメリットがあります。

年収が300万、600万、1,000万のフリーランスが毎月2万円の掛金を支払った場合、1年の控除額は24万円になり、次のような節税効果が得られます。

| 年収300万 | 年収600万 | 年収1,000万 | |

|---|---|---|---|

| 課税所得 | 276万 | 576万 | 976万 |

| 支払う所得税 | 17万8,500円 | 72万4,500円 | 168万4,800円 |

| 節税額 | 2万4,000円 | 4万8,000円 | 7万9,200円 |

近年では老後のために貯金することが推奨されている中で、節税しながら老後の資金貯めができるiDeCoを利用してみてはいかがでしょうか。

【住民税編】フリーランスエンジニアにおすすめの節税方法3選

出典:unsplash

ここからは、住民税の負担を減らすおすすめの節税方法を3つ紹介します。

- 1.「住民税控除」を利用する

- 2.住民税は「電子決済」で支払う

- 3.税率が低い土地に住まいを変える

1.「住民税控除」を利用する

所得税と同じように、住民税にも医療費控除のような制度があり、活用することで支払う住民税を減らせます。

しかし控除額は所得税と異なる点に注意しましょう。例えば確定申告したときに適用される基礎控除は所得税の場合48万円ですが、住民税では35万円になります。

その他の控除については次の通りです。

| 所得税の控除額 | 住民税の控除額 | |

|---|---|---|

| 扶養控除 | 38万円 | 33万円 |

| 配偶者控除 | 38万円 | 33万円 |

| 医療費控除 | 支払った医療費-保険金で補填される金額 -1年の所得の5%(最大10万円) |

療費控除額の10% |

| 生命保険料控除 | 12万円 | 7万円 |

| 社会保険料控除 | 全額控除 | – |

| 雑損控除 | 損失額-総所得額の10%または災害関連支出 -5万円のうち額の大きい方 |

雑損控除額の10% |

| 障害者控除 | 27万円 | 26万円 |

| 企業経済等掛金控除 | 全額控除 | – |

控除の中には、住民税が適用されないものもあります。税金を計算する際には、所得税と住民税でそれぞれいくらかかるのか異なる点に注意しましょう。

2.住民税は「電子決済」で支払う

住民税を電子決済で支払うと、ポイントが還元されてお得になります。

LINEPayでは住民税の支払い時に0.5%のポイント還元が受けられます。住民税50万円をLINEPayで支払った場合、月のポイント上限である500ポイントが得られます。

住民税そのものが安く抑えられるわけではありませんが、支払い時に受け取ったポイントを利用してお得に買い物ができるようになりますよ。

またPayPayでは300円以上の支払いを30回以上行い、合計5万円以上支払うと来月の還元率が0.5%上がります。さらにPayPayは支払い時の手数料はかかりません。

自治体によってはLINEPayやPayPayなどのスマホ決済ができない場合もあります。nanacoのような電子マネーでもポイント還元を受けられますので、スマホ決済ができない場合は電子マネーによる決済がおすすめです。

3.税率が低い土地に住まいを変える

税率が低い土地に引っ越すと、住民税を少しだけ安く抑えられます。

通常、住民税は標準税率が地方税率によって定められているため、地域による差はありません。

しかし財政を立て直したり森林づくりを目指したりといった理由から、所得割や均等割に上乗せする場合があります。これは条例によって、自治体の裁量で変更できるからです。

例えば兵庫県では所得割が0.1%、均等割が800円上乗せされています。

年収が300万、600万、1,000万のフリーランスの場合、通常の住民税と兵庫県の住民性の差額は次のようになります。

| 年収300万 | 年収600万 | 年収1,000万 | |

|---|---|---|---|

| 通常の住民税 | 30万5,000円 | 60万5,000円 | 100万5,000円 |

| 兵庫県の住民税 | 30万8,800円 | 61万1,800円 | 101万5,800円 |

| 差額 | 3,800円 | 6,800円 | 1万800円 |

年収1,000万のフリーランスでも差額は1万800円であり、大きな額ではありません。しかし、10年間住民税を支払い続けたときの差額は合計18万円にもなります。

地方によって住民税が変化しますので、引っ越したい場合は自治体のホームページを参考にしてください。

【番外編】フリーランスエンジニアにおすすめの節税方法

出典:unsplash

これまで解説した方法の他にも「マイクロ法人を設立する」といった節税方法もあります。

マイクロ法人とは、会社のように従業員や役員などを置かず、個人で事業を行う会社です。

マイクロ法人になると、報酬を貰うときに給与所得控除が適用されるようになり、所得税の面では通常よりも安く抑えられるようになります。

さらにマイクロ法人は健康保険と厚生年金に加入することになり、個人事業主が加入する国民健康保険と国民年金よりも負担が安く、社会保険料も安く抑えられますよ。

ただし、マイクロ法人を設立するには約24万円の設立費用がかかる点に注意しましょう。また経理の管理が難しくなり、税理士へ依頼する際の費用もかかってしまいます。

収入が不安定な状態でマイクロ法人を設立してしまうと、節税額よりも費用が上回ってしまい、節税の効果を得られません。

収入が安定して少しお金に余裕が出てきたと感じたときに、マイクロ法人を立ち上げるようにしましょう。

フリーランスエンジニアが節税するときの注意点

出典:unsplash

フリーランスエンジニアが節税するときに気を付けるべきポイントは次の3つです。

- 不要な出費は避ける

- 費用を経費として計上しすぎないようにする

- 年収が1,000万円以上の人は課税事業者になっておく

まずは仕事に関係のある費用は、必要なものであるかを考えましょう。

フリーランスエンジニアが節税する目的は、手元に残るお金を増やすために支払う税金を減らすことです。

経費として計上できるからといって、必要以上に支出を増やせば費用がかさみ、手元にあるお金は減ってしまいます。

またプライベートや娯楽で使った費用、旅行費なども経費として計上してしまうと、経費が多すぎてしまいます。結果として、税務署に疑われてしまう可能性がある点にも注意しましょう。

さらに2023年にはインボイス制度が始まり、課税事業者でないと安定した取引ができなくなってしまいます。

消費税を支払う義務が発生してしまいますが、1年の売り上げが1,000万円を超えるフリーランスエンジニアは、継続した取引ができるためにも課税事業者になっておきましょう。

インボイス制度については、下記の記事で詳しく解説しています。インボイス制度を知りたい方は参考にしてください。

まとめ

今回は、フリーランスエンジニアにおすすめの節税方法を、支払う税金の種類も交えて紹介しました。

今回紹介した方法で節税すれば、100万円以上支払う税金を減らせる可能性があります。

控除やiDeCoなど、実践できそうなものは積極的に取り入れてみましょう。

ただ、なかには

「間違えずに1人でできるかな…」

「できるだけ節税に手間や時間はかけたくない…」

と不安な人もいますよね。誤って手続きしてしまうと、思うように節税効果が出ず、修正等で余計な手間がかかりかねません。

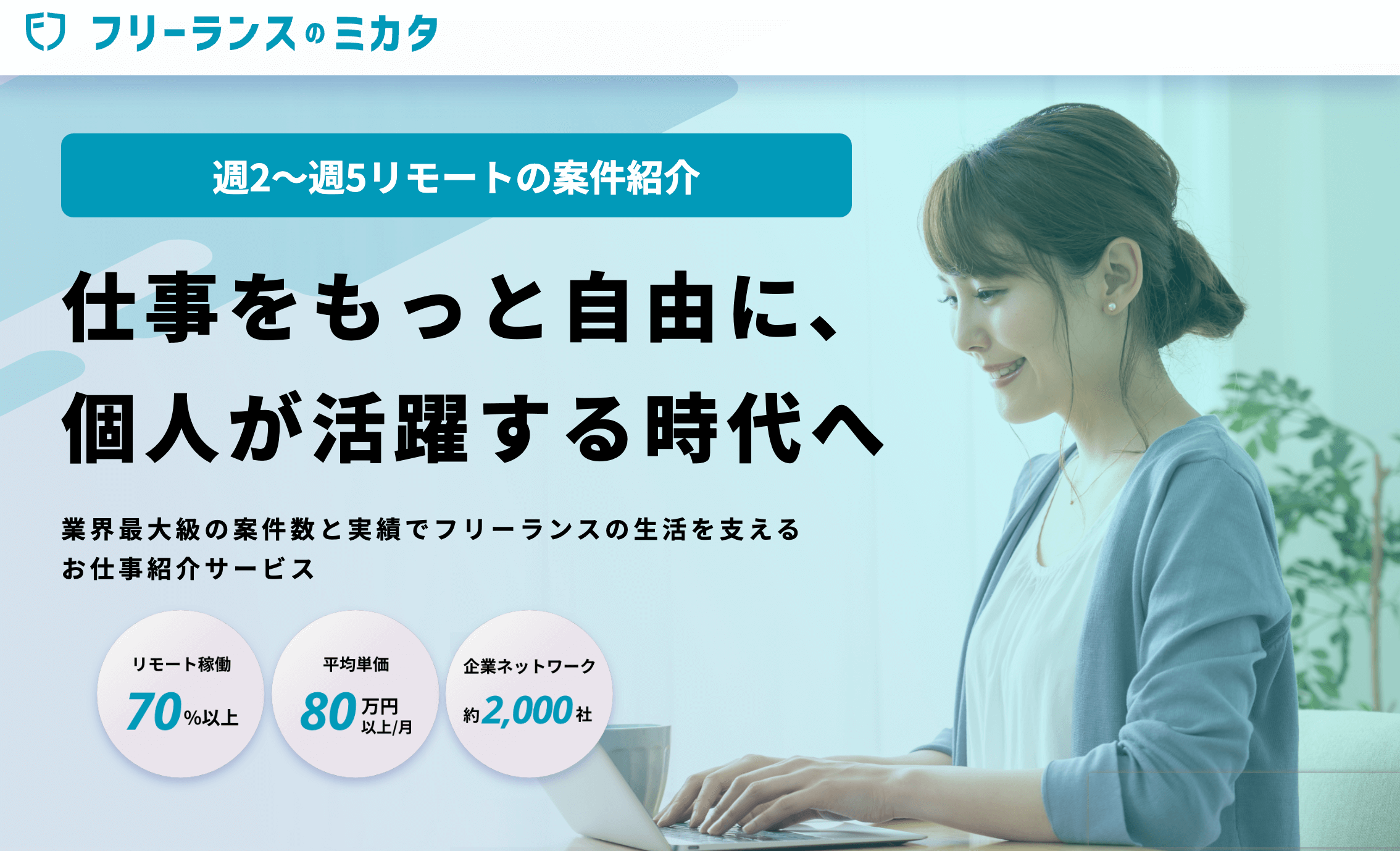

そこで、おすすめなのが「フリーランスのミカタ」です。

フリーランスのミカタは、平均単価80万円以上の案件を取り揃えるフリーランスエンジニア向けのエージェントサービスです。

必要に応じて現役フリーランスエンジニアへ相談できるため、税金や節税などの悩みを抱える心配はありません。

フリーランスのミカタなら、経験豊富な現役フリーランスエンジニアからアドバイスを受けつつ、節税を進められますよ。

仕事をしつつ、1人で税金や節税の手続きを進められるか不安な人は、ぜひ一度お試しください。